Le casse-tête de la prescription en matière de régularisation

Lorsqu’un contribuable décide de révéler l’existence d’un compte ouvert à l’étranger et de déclarer les revenus perçus sur celui-ci, sa toute première préoccupation est de connaître les années au titre desquelles l’administration fiscale pourra procéder à des rectifications et ainsi réclamer des suppléments d’impositions.

Lorsqu’un contribuable décide de révéler l’existence d’un compte ouvert à l’étranger et de déclarer les revenus perçus sur celui-ci, sa toute première préoccupation est de connaître les années au titre desquelles l’administration fiscale pourra procéder à des rectifications et ainsi réclamer des suppléments d’impositions.

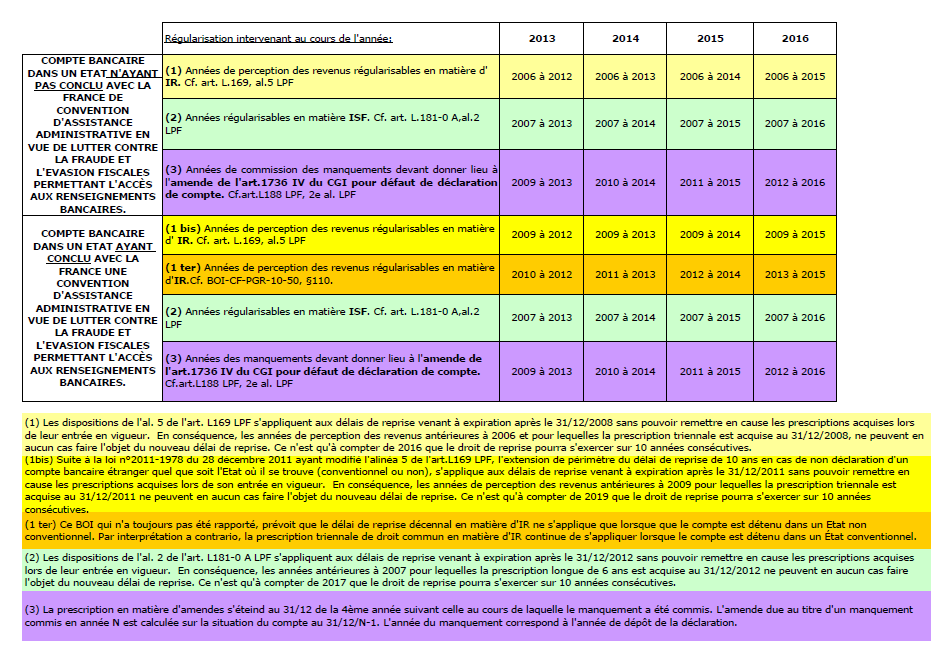

Les règles qui régissent cette question de la prescription prévoient des délais qui diffèrent selon l’impôt éludé (IR ou ISF) et selon l’Etat étranger dans lequel le compte a été ouvert. En effet, les « États conventionnels » se distinguent de ceux qui ne le sont pas. Un Etat est considéré comme conventionnel lorsqu’il a signé avec la France une convention fiscale dont les dispositions permettent l’accès aux renseignements bancaires.

En pratique…

1. En matière d’IR et de prélèvements sociaux, sur combien d’années l’administration peut-elle redresser le contribuable à raison des sommes encaissées sur le compte et jusqu’alors non déclarées?

L’administration fiscale dispose d’un droit de reprise d’une durée de 10 ans (cf. art.L.169, al.5 LPF) mais quel est son point de départ ?

Ce délai de 10 ans a été institué par une loi de décembre 2008, il n’était alors applicable que dans l’hypothèse où les revenus non déclarés étaient encaissés sur un compte ouvert dans un « État non conventionnel » et sans pouvoir remonter plus loin que l’année 2006 . Les revenus encaissés sur un compte ouvert dans un État conventionnel restaient, quant à eux, soumis à un délai de reprise de 3 ans.

Une loi de décembre 2011 est venue étendre le champ d’application de ce délai de reprise décennal aux revenus non déclarés perçus via des comptes détenus cette fois-ci dans des « Etats conventionnels » et sans qu’il soit possible de remonter au delà de l’année 2009.

Quid lorsqu’au cours de la période s’intercalant entre les deux modifications législatives, un État passe du statut d’ « État non conventionnel » à celui d’ « État conventionnel » ? Quelle est la première année sur laquelle l’administration fiscale peut exercer son droit de reprise (2006 ou 2009) ?

La Suisse rentre dans ce cas de figure. Un avenant de 2009 est venu modifier la convention fiscale franco-suisse pour y insérer une clause d’échange de renseignements conforme aux derniers standards de l’OCDE de sorte que depuis le 1er janvier 2010, la Suisse est considérée comme « Etat conventionnel ». D’autres États ont également changé de statut « en cours de route » : le Luxembourg, les Bahamas, Gibraltar, les îles Caïman, l’Andorre, le Costa-Rica, le Lichtenstein…etc.

S’agissant spécifiquement de la Suisse, le service de traitement des déclarations rectificatives (STDR) qui s’occupe de traiter les dossiers de régularisation, a imposé à tort ou à raison, le millésime 2006 comme étant la première année sur laquelle l’administration fiscale peut exercer son droit de reprise. Ce traitement est logiquement transposable aux États qui comme la Suisse, sont devenus conventionnels entre les deux réformes.

En résumé…

Une fois le point de départ du délai de reprise déterminé…

Le contribuable qui possède un compte en Suisse et qui entame une procédure de régularisation entre les mois de septembre 2014 et avril 2015, doit déposer des déclarations rectificatives au titre des revenus encaissés sur le compte entre 2006 et 2013. Cela signifie qu’il faudra corriger les huit déclarations de revenus déposées entre 2007 et 2014 afin d’y réintégrer les revenus produits par le compte (dividendes, intérêts, plus-values de cession de titres…etc.). Le supplément d’impôt qui résultera servira ensuite d’assiette pour le calcul de la pénalité pour manquement délibéré de 15% ou 30% selon les situations (fraudeur passif ou actif).

En revanche, si le compte se trouve dans un « État conventionnel » et considéré comme tel dès avant 2008 (ex: l’Espagne, le Portugal, les États-Unis…etc.) , il conviendra de corriger les 6 déclarations de revenus 2009 à 2013 déposées entre 2010 et 2014.

Ce n’est finalement qu’à compter de 2019 que l’administration fiscale exercera pleinement son droit de reprise sur 10 années pleines quel que soit l’État dans lequel se trouve le compte.

2. En matière d’ISF, sur combien d’années l’administration fiscale peut-elle exercer son droit de reprise ?

Le délai de prescription est également de 10 ans sans pouvoir néanmoins remonter au delà de l’année 2007 (cf. art. L.181-0 A, al.2 du LPF). Cela signifie que le contribuable redevable de l’ISF qui procède à la régularisation de son compte étranger entre les mois de septembre 2014 et avril 2015, doit déposer huit déclarations d’ISF corrigées au titre des années 2007 à 2014.

3. S’agissant de l’amende pour non déclaration d’un compte ouvert à l’étranger, combien d’amendes l’administration fiscale peut-elle appliquer ?

Pour une régularisation faîte entre les mois de septembre 2014 et avril 2015 : il y aura 5 amendes venant sanctionner les défauts de production du formulaire 3916 commis en 2014, 2013, 2012, 2011 et 2010. C’est le solde du compte au 31 décembre des années 2013, 2012, 2011, 2010 et 2009 qui servira de base pour le calcul de ces amendes. Pour plus de précisions sur les modalités de détermination du montant des amendes, voir notre article consacré à ce thème.

Pour un aperçu global…