Afin de tenir compte des effets du prélévement à la source, la loi du 29 décembre 2016 de finances pour 2017 aménage un nouveau régime de déduction des charges foncières pour les années 2018 et 2019 en son article 60 II K.

Le régime étant compléxe nous commençons pas la fin, c’est à dire par trois diapositives synthétisant le texte qui suit, voici le lien pour acceder à ces diapositives:

Références : BOI-IR-PAS-50-20-10-20180704

- Cadre général d’application de l’article 60 II K de la loi de finances pour 2017

- Régime d’imposition concerné

Les modifications apportées par cette loi qui vont être explicitées dans cette note ne s’appliquent qu’aux contribuables qui relèvent de droit, ou sur option, du régime réel d’imposition. Le régime micro foncier qui prévoit un abattement forfaitaire de 30% sur le revenu brut foncier n’est donc logiquement pas concerné par ces modifications.

- Les différentes catégories de charges déductibles

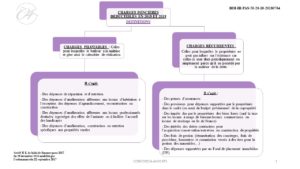

Le nouveau régime de déduction des charges foncières pour déterminer le revenu foncier imposable de 2018 et 2019 distingue 2 catégories de charges foncières au sein des charges foncières déductibles. Il convient désormais de distinguer les charges « récurrentes » des charges dites « pilotables ».

- Les charges récurrentes

Par cette appellation de charges « récurrentes » sont visées les charges dues par le propriétaire à raison du bien loué pour lesquelles il ne peut pas influer sur l’échéance car celles-ci sont dues périodiquement ou simplement parce qu’il ne possède pas la maîtrise de la dette.

Les charges récurrentes sont limitativement énumérées à l’article 60 II K 1 1° de la loi de finances 2017 et vise :

- Les primes d’assurances

- Les provisions pour dépenses supportées par le propriétaire dans le cadre (ou non) du budget prévisionnel de la copropriété

- Les impôts dus par le propriétaire des biens loués (sauf la taxe sur les locaux à usage de bureaux/locaux commerciaux ou locaux de stockage en Ile de France)

- Les intérêts des dettes contractées pour l’acquisition/conservation/entretien ou construction de propriétés

- Les frais de gestion (rémunération des concierges, frais de procédure, honoraires et commission versés à des tiers pour la gestion des immeubles…)

- Les dépenses supportées par un Fond de placement immobilier (FPI)

- Les charges pilotables

Contrairement aux charges récurrentes, les charges pilotables sont celles pour lesquelles le bailleur a la maîtrise et gère ainsi le calendrier de réalisation, et de facto l’année de déduction de la charge au titre du revenu foncier.

Sont exclusivement comprises dans cette catégorie de charges les dépenses de travaux initialement admises à la déduction du revenu foncier conformément à l’article 31 du Code général des impôts (ci-après CGI).

Toutefois, l’article 60 II K 1 2° de la loi du 29 décembre 2016 fixe une liste précise et limitative des dettes concernées par la catégorie des charges pilotables et vise :

- Les dépenses de réparation et d’entretien

- Les dépenses d’amélioration afférentes aux locaux d’habitation à l’exception des dépenses d’agrandissement, reconstruction ou construction

- Les dépenses d’amélioration afférentes aux locaux professionnels destinées à protéger des effets de l’amiante ou à faciliter l’accueil des handicapés

- Les dépenses d’amélioration, construction ou entretien spécifiques aux propriétés rurales

- Les nouvelles règles de déduction des charges foncières

Pour les contribuables imposés conformément au régime réel d’imposition, les charges foncières sont en principe déduites intégralement du résultat lorsque celles-ci ont été effectivement payées au cours de l’année d’imposition. La date d’échéance de la dette est sans incidence sur la date de déduction. Seule la date du paiement effectif est à prendre en considération.

La loi de finances pour 2017 vient modifier le régime de droit commun et précise de nouvelles modalités de déduction différentes selon la nature de la charge foncière à déduire.

- La déductibilité des charges « récurrentes » pour la détermination du revenu 2018

- Nouvelle règle de déduction

Pour la déduction des charges foncières de 2018, les charges dites « récurrentes » déductibles sont celles dont l’échéance est fixée en 2018 indépendamment de leur paiement. Seules les dettes dues en 2018 peuvent être déduites du résultat 2018 quand bien même leur paiement ait été anticipé en 2017 ou retardé en 2019.

Cependant, pourront également être déduites sur le résultat foncier 2018 les dettes qui avaient une échéance antérieure ou postérieure à 2018 mais effectivement payées au cours de cette année. Celles-ci restent soumises au droit commun.

En somme, le régime transitoire de déduction des charges foncières ne s’applique que pour les charges récurrentes échues en 2018. Elles ne peuvent être déduites que pour la détermination du résultat 2018.

En revanche, le droit commun conformément auquel une charge foncière est déduite l’année où elle est payée continue de s’appliquer pour les charges récurrentes dont l’échéance n’est pas survenue en 2018.

- Les dates d’échéance spécifiques à chaque charge récurrente

- Les primes d’assurance

L’article R*113-4 du Code des assurances dispose qu’il revient à l’assureur d’envoyer à son assuré un avis d’échéance dans lequel il est indiqué le montant de la prime à payer ainsi que la date de l’échéance. Il convient alors de se référer à cet avis pour déterminer la date d’échéance de la charge et de facto la déduction de celle-ci.

La période couverte par les primes d’assurances et le paiement effectif de celles-ci sont sans incidence.

- Les provisions pour charge de copropriété

Les provisions pour dépenses courant de maintenance, fonctionnement et administration des parties et équipements communs sont exigibles le premier jour de chaque trimestre ou à la date fixée par l’assemblée générale des copropriétaires. Sont également exigibles à la date fixée par cette assemblée les provisions pour dépenses de travaux.

Quelle que soit la nature de la provision, le syndic envoie toujours un avis indiquant la date d’exigibilité retenue pour les provisions de copropriété.

C’est conformément aux dates indiquées dans ces avis qu’il faut retenir la date d’échéance de la charge de copropriété.

- Les impôts

Dans la pratique, chaque contribuable se voit adressé un avis d’imposition dans lequel figure la date à laquelle chaque imposition est due. C’est donc la date indiquée dans cet avis qui détermine si la charge est échue en 2018 et doit être déduite sur cette même année.

- Les intérêts d’emprunt

Sont déductibles en 2018 au titre des charges foncières, les intérêts d’emprunt dus chaque fin de mois de l’année 2018 conformément à l’échéancier de prêt fourni par l’établissement bancaire. Les intérêts dus en 2018 mais payés en 2019 ne feront l’objet d’une déduction que pour 2018 et non pas pour la détermination du résultat foncier 2019.

- Les frais de gestion

La date d’échéance à retenir est celle légalement établie ou conventionnellement indiquée par les parties dès lors que celle-ci qui figure dans le document contractuel telle une facture d’acompte ou un mandat de gestion ou bien celle légalement fixée.

A défaut de mention dans le contrat, la date d’exigibilité à retenir pour les frais de gestion est celle de la facturation.

- Frais supportés par un FPI

Des frais de gestion et de fonctionnement peuvent être déduits du résultat du porteur des parts par le FPI.

Pour déterminer le résultat imposable en 2018, le FPI ne peut déduire que les frais échus en 2018 alors même que les porteurs ne les ont pas encore payés. Le document récapitulatif adressé à chaque porteur avant la période de déclaration doit faire état de cette modalité de déduction.

En conclusion, le régime dérogatoire de déduction des charges foncières pour l’exercice 2018 établi par la loi de finances pour 2017 déroge au droit commun qui fixe la déduction de la charge l’année où elle a effectivement été payée.

- La déductibilité des charges « pilotables » pour les exercices 2018 et 2019

- Nouvelle règle de déduction

Si nous avons vu que les charges récurrentes devaient désormais être déduites conformément à leur date d’échéance et non de paiement pour 2018, les charges pilotables sont elles aussi soumises à un principe dérogatoire de déduction.

Le droit commun préconisait de déduire chaque année les charges foncières dans leur totalité qui avaient été payées qu’il s’agisse de de dépenses de travaux ou de dépenses récurrentes comme elles sont nommées aujourd’hui.

Pour déterminer le résultat foncier de l’année 2019, les dépenses de travaux qui correspondent aux charges pilotables ne doivent pas être déduites selon ce principe mais conformément à la règle dite « de la moyenne ».

L’application de la règle de la moyenne suppose de distinguer les charges pilotables supportées directement par le contribuable de celles supportées par l’intermédiaire des charges de copropriété.

- Les charges pilotables directement supportées par le contribuable

- Le principe

L’article 60 II K 1 2° de la loi de finances pour 2017 dispose que pour l’année 2018, la déduction des charges foncières se fait conformément au droit commun c’est-à-dire pour l’intégralité de leur montant. En revanche, pour l’année 2019, le montant des dépenses admises en déduction est égal à la moyenne des charges payées en 2018 et 2019.

La moyenne des dépenses est réalisée bien par bien et chacune des moyennes sont ensuite additionnées. Il faut être vigilant quant au caractère locatif du bien. La règle de la moyenne des dépenses de 2018 et 2019 ne s’applique évidemment pas si le bien n’est plus loué en 2019.

Ainsi, si un contribuable a refait la toiture d’un bien loué pour 30 000€ en 2018, qu’il a également procédé à un ravalement sur ce bien en 2019 pour 15 000€ alors il peut déduire :

30 000€ en 2018 (déduction intégrale du droit commun)

(15 000 + 30 000) : 2 = 22 500€ en 2019 (moyenne des dépenses de travaux en 2018 et 2019)

- Les exceptions

La loi a cependant prévu que, sous certaines conditions, certaines charges pilotables, soit les dépenses de travaux, resteraient soumises au droit commun et ne seraient pas déduite en 2019 en établissant la moyenne sur 2018 et 2019 mais dans leur intégralité.

Trois exceptions sont prévues :

- Les travaux d’urgence

Des travaux sont considérés comme d’urgence lorsqu’ils relèvent de la force majeure ou lorsqu’ils ont été décidés d’office par le syndic de copropriété.

La loi n’a pas établi une liste limitative des travaux rendus nécessaires par la force majeure mais il est assez facile de concevoir qu’il est fait référence aux travaux consécutifs à une catastrophe naturelle ou bien suite à un acte de vandalisme tel un cambriolage ou bien encore lorsqu’il est nécessaire des remplacer des appareils dysfonctionnant pour respecter les conditions établies dans le bail.

Les travaux que le contribuable a été contraint de réaliser suite à une décision de justice ou une injonction administrative relèvent également de la catégorie de travaux d’urgence et déroge à la règle de la moyenne pour calculer le montant des charges foncières déductibles.

Pour illustrer comment les 2 règles de détermination du résultat foncier coexistent il convient de se référer à l’exemple ci-dessous.

Exemple :

En 2018, un contribuable a refait l’isolation de sa maison pour 6000€

En 2019, il a refait sa toiture suite à une tempête pour 30 000€, d’autres travaux sans caractère urgent pour 4000€

Il peut donc déduire 6000€ en 2018 au titre de ses charges foncières

En 2019, il va pouvoir déduire l’intégralité des 30 000€ + (6000 + 4000) : 2 qui représente la moyenne des travaux non urgents de 2018 et 2019. Il déduit donc 35 000 en totalité pour l’année 2019.

Les travaux imposés par le syndic de copropriété qui s’imposent au contribuable sont également considérés comme des travaux d’urgence et sont déduits pour leur montant total conformément au droit commun.

- Les travaux effectués sur un immeuble acquis en 2019

Pour les biens destinés à la location acquis en 2019, aucunes dépenses de travaux n’ont pu être effectuées en 2018. Il n’y a donc pas lieu de calculer la moyenne des dépenses sur 2018 et 2019 pour déterminer le revenu foncier imposable de 2019. Les dépenses de travaux payées en 2019 sont déduites en intégralité.

Si d’autres dépenses de travaux sont réalisées pour d’autres biens acquis avant 2019 sont effectuées, la moyenne d’elles est établie et on ajoute à celle-ci les dépenses afférentes au bien nouvellement acquis.

- Les travaux effectués sur un immeuble classé aux monuments historiques ou ayant le label de la Fondation du patrimoine

Les biens loués qui ont fait l’objet d’un classement aux monuments historiques en 2019, ou qui ont reçu le label délivré par la Fondation du patrimoine, autorisent le contribuable à déduire les dépenses de travaux qu’il a effectuées sur ces biens dans leur totalité et non pas pour leur moyenne avec celles effectuées en 2018.

- Les charges pilotables supportées à travers les charges de copropriété

Théoriquement, les charges de copropriété relèvent de la catégorie des charges récurrentes, donc sont intégralement déductibles au titre de 2019.

Cependant, certaines provisions pour charges de copropriété intègrent les charges pilotables dès lors qu’elles ont comme objet des dépenses de travaux ne figurant pas au budget prévisionnel de la copropriété. Ces provisions sont expressément visées par l’article 14-2 de la loi du 10 juillet 1965 fixant le statut de la copropriété des immeubles bâtis.

Pour celles-ci, des règles de déduction particulières ont été établies dans la loi de finances de 2017.

- La détermination du résultat imposable 2019

Si le contribuable qui loue des biens qui se trouvent au sein d’une copropriété a supporté des provisions pour charges de copropriété pour assurer des dépenses de travaux alors la moitié des provisions de cette nature qu’il a payées en 2018 est déductible du résultat foncier 2019. Ces 50% viennent s’ajouter à la déduction totale des charges foncières de 2019.

- La détermination du résultat imposable 2020

A l’inverse du résultat 2019 auquel on déduit 50% des provisions pour charges de copropriété pour dépenses de travaux non prévues dans le budget, le résultat 2020 se voit réintégrer ces 50%.

Si le syndic d’un contribuable demande aux propriétaires de supporter des provisions pour charge de copropriété pour travaux à hauteur de :

4000€ en 2018

3000€ en 2019

3500€ en 2020

Le contribuable pourra déduire en 2019 3000€ + 50% de 4000€, soit un total de 5000€ en plus de ces autres charges foncières de 2019. En revanche, en 2020, il ne pourra déduire en plus de ses autres charges que 3500€ – 50% de 3000€, soit 2000€ en tout.

Ce régime dérogatoire de déduction des charges foncières pour les années 2018 et 2019 instauré par la loi du 29 décembre 2016 modifié par l’ordonnance du 22 septembre 2017 suppose d’isoler chaque charge foncière et d’apprécier le régime qui lui est applicable au vu des nombreuses exceptions qui sont établies.